目次

マンション売却後の確定申告期間がわからず不安な方もいるでしょう。

この記事では、マンション売却後の確定申告期間や申告不要なケース、確定申告の提出期限に遅れるリスクと必要書類を解説しています。また最後に、確定申告をスムーズに済ませるコツも解説しています。

最後まで読めば、マンション売却後の確定申告の期限を逃さずにおこなえるでしょう。

マンション売却後の確定申告期間

マンション売却後の確定申告期間は、譲渡所得が発生した翌年です。

- マンション譲渡所得が発生した翌年の2月16日〜3月15日まで

- 所有期間は売却月ではなく売却年で計算

確定申告漏れは重加算税のリスクがあるため、期限に遅れないように確定申告しましょう。

マンション譲渡所得が発生した翌年の2月16日〜3月15日まで

マンション売却によって譲渡所得が生じた翌年の、2月16日〜3月15日までに確定申告しましょう。

譲渡所得とはマンションの売却金額から、取得費や諸経費を差し引いて計算します。

譲渡所得=マンションの最終売却金額-(取得費+売却時にかかった経費)

【参考】No.1440 譲渡所得(土地や建物を譲渡したとき)-国税庁

たとえば、2022年1月3日に引き渡しが完了した場合は、2023年2月16日〜3月15日までに確定申告が必要です。

所有期間は売却月ではなく売却年で計算

マンション売却益に対しての税金は、譲渡所得が生じた場合に課されます。所得税や復興特別所得税、住民税は所有年数によって税率が変わります。

| 所有期間 | 税率合計 | 所得税 | 復興特別所得税 | 住民税 |

| 5年以内 | 39.63% | 30% | 0.63% | 9% |

| 5年超 | 20.315% | 15% | 0.315% | 5% |

【参考】No.3211 短期譲渡所得の税額の計算|No.3208 長期譲渡所得の税額の計算-国税庁

所有期間は売却月ではなく、売却年の1月1日時点で判断される点に注意してください。

2018年3月1日にマンションを取得、2023年11月15日に売却した場合…5年以下

2018年3月1日にマンションを取得、2024年1月15日に売却した場合…5年超

上記の例では、一見どちらも5年以上経過しているように見えます。しかし、物件の所有期間は売却した年の1月1日をもって判断されるため、2023年1月1日の時点では2018年3月1日から5年経過していません。

長期譲渡所得と短期譲渡所得では税率が大きく変わるため、所有期間の計算は慎重におこなってください。

マンション売却後の確定申告は不要?

マンション売却後の確定申告が不要になるケースもあります。

- 利益が出た場合は確定申告が必須

- 「居住用財産を譲渡した場合の3,000万円の特別控除の特例」やそのほか特例を利用する場合は確定申告が必要

- 売却益がなく特例の利用がない場合は不要

原則確定申告が必要なパターンとは、マンション売却によって利益を得た場合のみです。しかし、控除や特例を適用する場合は、条件として確定申告が必要となります。

利益が出た場合は確定申告が必須

マンション売却により利益が出た場合は、確定申告を必ずおこないましょう。

譲渡所得が発生した場合は、確定申告が必要です。マンションの譲渡所得は、以下の計算式で算出します。

譲渡所得 = マンションの最終売却金額 -(取得費 +売却時にかかった経費 )

つまりマンションの売却益が出ておらず、マイナスになったような場合は、確定申告が不要です。

また、会社員として働いており、副業でマンション経営をしているようなケースでは確定申告が不要になる場合もあります。

「No.1900 給与所得者で確定申告が必要な人」によると、不動産所得が20万円以下になる場合は、確定申告が必要ありません。

上記のケースでも、住民税の支払いは必要となります。住民税の届出は、市区町村に提出します。

また、確定申告をしないことで、後述する「居住用財産を譲渡した場合の3,000万円の特別控除の特例」や医療費控除が受けられないため注意しましょう。

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」やそのほか特例を利用する場合は確定申告が必要

仮にマンションの売却益が出ていないケースであっても、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」やそのほかの特例を利用する場合は、確定申告が必要です。

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」とは、居住用に使用している物件の売却時に、譲渡所得から3,000万円を控除できる制度です。

例

売却額:5,000万円-取得費:2,000万円=譲渡所得:3,000万円

上記のケースでは、譲渡所得が3,000万円となり、通常であれば3,000万円に対して課税されます。

しかし、3,000万円控除を適用すれば譲渡所得が0円となり、課税されません。

【参考】No.3302 マイホームを売ったときの特例

3,000万円控除を受けるためには確定申告が必要で、申告時に譲渡所得の内訳書を添付する必要があります。

売却益がなく特例の利用がない場合は不要

マンション売却によって利益がなく、特例も利用しない場合は確定申告の必要はありません。

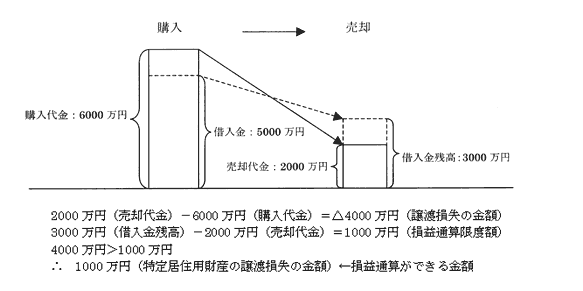

ただし、住宅ローンが残っているマンションの売却によって譲渡損失が出た場合は、確定申告をすることで譲渡損失を給与所得や事業所得から控除可能です。

【引用】No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)-国税庁

以下のような条件でシミュレーションしてみましょう。

・マンション購入額:6,000万円

・売却時の住宅ローンの残高:4,000万円

・マンションの売却額:3,500万円

・マンションの購入代金は全て借り入れによって賄っている

・仲介手数料や諸経費などは考慮しない

損益通算できる金額は下記のように求められます。

・売却額3,500万円-購入額6,000万円=譲渡損失△2,500万円

・住宅ローンの残高4,000万円-売却額3,500万円=損益通算できる上限金額500万円

譲渡損失の金額が損益通算限度額より多いため、2,500万円の譲渡損失のうち、損益通算できる金額は限度額である500万円となります。最大500万円は、売却した年の給与所得または事業所得から控除でき、納める税金を少なくできます。

ただし、この特例は複数の適用条件があるため、詳しくは国税庁のホームページを確認するか、不動産会社までお問い合わせください。

マンション売却後に確定申告期限を過ぎた場合のリスク

マンション売却後に確定申告期限を過ぎてしまった場合に、どのようなリスクがあるか解説します。

- 警告通知書の送達

- 延滞税の加算

- 無申告加算税

確定申告の遅れ、漏れがあると延滞税などが課され、悪質性が認められた場合は脱税とみなされるケースがあります。

警告通知書の送達

確定申告の期限を過ぎた場合、まずは管轄の税務署から警告通知書が送達されます。物件の売却履歴は国税庁によって把握されているため、確定申告がないことはすぐに発覚してしまうでしょう。

延滞税の加算

警告通知書が到着し、確定申告が完了したとしても、期日に遅れているため延滞税が加算されます。

延滞税は以下の計算式で計算されます。

納税額×延滞税の割合×延滞日数

【参考】No.2024 確定申告を忘れたとき|加算税の概要-国税庁

確定申告期限を過ぎるほど、延滞税が加算されるため、早期に確定申告を済ませる必要があります。

無申告加算税

仮に確定申告期限を過ぎ、警告書が到着しても申告しなかった場合は、無申告加算税が加算されます。

無申告加算税の計算式は以下のとおりです。

納付すべき税額が50万円以下…納税額×1.15

納付すべき税額が50万円超…納税額×1.2

【参考】No.2024 確定申告を忘れたとき|加算税の概要-国税庁

本来確定申告期間内に申告していれば、支払わなくて良い金額を追加で払わなければなりません。

また、悪質な隠蔽と認められた場合は重加算税が課され、最大で40%が加算されるリスクがあります。

【参考】No.2024 確定申告を忘れたとき|加算税の概要-国税庁

マンション売却後の確定申告に必要な書類一覧

マンション売却後の確定申告に必要な書類を把握し、事前に揃えておきましょう。

| 書類名 | 取得先 |

| 確定申告書類第一表・第二表 | 最寄りの税務署または国税庁ホームページ |

| 確定申告書第三表(分離課税用) | 最寄りの税務署または国税庁ホームページ |

| 譲渡所得内訳書 | 国税庁より書類にて郵送 または 国税庁ホームページ |

| 不動産取得時の売買契約書 | 所有者にて保管購入時の仲介不動産会社 |

| 不動産取得時の費用明細書 | 所有者にて保管 |

| 不動産売却時の売買契約書 | 所有者にて保管 または売却時の仲介不動産会社にて複製を保管 |

| 不動産売却時の費用明細書 | 所有者にて保管 |

| 登記事項証明書 | 法務局の窓口にて申請 |

| 源泉徴収票※給与所得者の場合のみ | 会社にて申請 |

確定申告期限に遅れると、加算税のリスクがあります。しかし、確定申告に必要な書類は非常に多く、登記事項などは法務局で申請しなければ取得できません。

また、昔の契約書を紛失しているケースもあるため、あらかじめ確認し、書類が不足している場合は不動産会社に問い合わせるなどして対応しましょう。

マンション売却後の確定申告期間に確実に申告する方法

マンション売却後の確定申告期間を逃さず、確実に申告する方法を紹介します。

- 税理士に依頼

- 売却月から必要書類を準備

- 不動産会社に相談

確定申告は早めに準備をし、申告時期が到来したらすぐにでも申告しましょう。

税理士に依頼

マンション売却後の確定申告は、計算が複雑になるため、税理士に依頼することをおすすめします。マンション売却が初めての方は特に、税理士に依頼しましょう。

依頼費用はかかるものの、正確に税金の計算をしてくれるうえ、必要書類などの指示も出してくれるため間違いがありません。

マンション経営の収支を記録した帳簿や必要書類を送付すれば、申告書類の作成代行も可能なため、手間なく確定申告できます。

売却月から必要書類を準備

マンション売却月から、必要書類は揃えておきましょう。売却時の契約書や売却費用の内訳書、また過去にマンションを取得した際の契約書を揃えておいてください。

特にマンション取得時の契約書は年数が経過しており、紛失して見つからないケースもあります。その場合は、仲介した不動産会社などに問い合わせて、契約書の複製を保持していないか確認しましょう。

不動産会社に相談

不動産売却時に相談した不動産会社に相談し、税務サポートが可能な税理士を紹介してもらう方法もあります。

不動産会社が常日頃依頼している税理士であれば、不動産関係の税務に強いため、何かと相談に乗ってもらえるでしょう。

まとめ

マンション売却後の確定申告は、譲渡所得が生じた翌年の2月16日〜3月15日までです。確定申告期限を過ぎると、延滞税や無申告税が課せられる可能性もあるため、遅れないように申告しましょう。

確定申告の書類作成や計算が煩雑で困っている方は、税理士へ依頼するか、不動産会社から税務サポートを紹介してもらう方法もあります。

マンション売却後は適正な期間に確定申告するようにしましょう。