目次

マンションの売却を検討しているが、売却後の税金が心配という方もいるでしょう。

例えば、以下のような理由でマンション売却に踏み切れないかもしれません。

希望額でマンションが売れたとしても、多額の売却益が出て納税額が高額になると、手元に残る利益が少なくなることもあります。

この記事では、マンションの売却にかかる税金一覧と税金の計算方法、確定申告が漏れた場合のリスクを解説しています。

そのうえで、売却益にかかる税金を抑える方法、確定申告の仕方も紹介しています。

マンションの売却益にかかる税金が不安な方は、ぜひ最後までお読みください。

マンションの売却にかかる税金一覧

マンションを売却する際は、法律で定められた税金を納める必要があります。

- 印紙税

- 登録免許税

- マンションの売却益に対しての譲渡所得税

マンションの売却で支払う税金は以上の3つです。

初めてマンションを売却する方は、納税漏れのないようにチェックしておきましょう。

印紙税

印紙税とは契約ごとに一律でかかる税金です。

「不動産売買契約書の印紙税の軽減措置|国税庁」を参考に、一般的な不動産契約にかかる印紙税をまとめました。

| 契約金額 | 印紙税率 | 軽減税率 |

| 500万円超1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超1億円以下 | 60,000円 | 30,000円 |

| 1億円超5億円以下 | 100,000万円 | 60,000円 |

不動産譲渡の契約書の中で、記載金額が10万円を超え、平成26年4月1日〜令和6年3月31日までに作成された契約書は、軽減措置を受けられます。

印紙税は、マンションの売買契約書に収入印紙を貼り付けての納付が一般的です。

登録免許税

登録免許税とは、抵当権抹消登記の際に売主が支払う税金です。

売主が売却する物件を購入した際に組んだ住宅ローンの抵当権を外す手続きです。

抵当権抹消登記にかかる登録免許税は、不動産(土地または物件)1件あたり1,000円で計算します。

マンションの売却益に対しての譲渡所得税

マンションを売却した際に利益が出た場合は、譲渡所得税がかかります。

譲渡所得税とは、マンションの売却で得た利益に対しての税金です。

また、2037年までは所得税に対して2.1%の復興特別所得税が加算される点にも注意しましょう。

マンションの売却益に対しての譲渡所得税の計算方法は、次の項目で詳しく解説します。

マンションの売却益にかかる税金の計算方法

マンションの売却益にかかる税金を計算するためにはまず、譲渡所得の正確な額を計算する必要があります。

譲渡所得は以下の計算式で算出可能です。

譲渡所得 = マンションの最終売却金額 -(取得費 +売却時にかかった経費 )

マンションの最終売却金額や経費の計算は、さほど難しくありません。

ただし、マンションの取得費は減価償却費を差し引いて計算する点に注意しましょう。

経年劣化によって不動産の価値は徐々に下がり、最終的に0となります。減価償却率とは、不動産の価値が現時点でどの程度償却されているかを表す比率です。

マンションの減価償却費は、「定額法」で計算されます。

減価償却費=マンションの購入代金×0.9×償却率×経過年数(所有期間)

償却率は以下の表を参考にしてください。

| 建物の構造 | 耐用年数 | 償却率 |

| 鉄骨鉄筋コンクリート造又は鉄筋コンクリート造 | 70年 | 0.015 |

| れんが造、石造又はブロック造 | 57年 | 0.018 |

| 骨格材の肉厚4mm超の金属造 | 51年 | 0.02 |

| 骨格材の肉厚3mm超4mm以下の金属造 | 40年 | 0.025 |

| 骨格材の肉厚3mm以下の金属造 | 28年 | 0.036 |

| 木造又は合成樹脂造 | 33年 | 0.031 |

| 木骨モルタル造 | 30年 | 0.034 |

【引用】主な非業務用資産の償却率|国税庁

マンションの最終的な譲渡所得に対して、以下の税率で税金が課されます。

| 所有期間 | 税率合計 | 所得税 | 復興特別所得税 | 住民税 |

| 5年以内 | 39.63% | 30% | 0.63% | 9% |

| 5年超 | 20.315% | 15% | 0.315% | 5% |

マンションの所有年数に応じて税率が変わる点に注意しましょう。

所有年数は税法上ではマンションを売却(譲渡)した年の1月1日時点で所有してから何年経過しているかで求めます。

例)2017年3月3日にマンションを取得し、2022年12月31日に売却した場合…5年以内

2017年3月3日にマンションを取得し、2023年1月5日に売却した場合…5年超

上記の前者の例では、2017年3月3日に物件を取得し、2022年12月31日に売却しているため、カレンダー上では5年経過しています。

しかし、起算日である2022年1月1日時点では5年経過していると見なされません。

所有年数によって売却益の税率がかなり異なるため、所有期間も考えて売却しましょう。

マンションの売却益を確定申告しない場合のリスク

マンションの売却益を確定申告しない場合、どのようなリスクがあるか確認しておきましょう。

- 罰金

- 刑事罰

納めていない税金を支払えば良いという問題ではなく、刑事罰が科されるケースもある点に注意してください。

罰金

マンションの売却益の確定申告漏れは、単に忘れていただけだったとしても脱税です。

申告漏れがあった場合は主に、以下のような罰金が科せられます。

・無申告加算税

・延滞税

・重加算税

| 罰金の種類 | 概要 |

| 無申告加算税 | 申告期限を過ぎた場合、無申告の場合に加算される 納付すべき税額に対して50万円までは15%、 50万円以上の場合は20%加算 |

| 延滞税 | 納税期限を過ぎた場合に加算される 納税額+延滞税の割合+延滞日数で計算される |

| 重加算税 | 隠蔽の内容が悪質だと見なされた場合に課税される 無申告加算税に加えて40%加算 |

本来支払うべき税額に対し、法定の割合が加算されます。

確定申告を忘れていた場合でも、無申告加算税が科されるケースがあるため、忘れないように確定申告をおこないましょう。

刑事罰

何件もマンション売却益を確定申告していないなど、隠蔽行為に悪質性があると判断された場合は、刑事罰が科されることもあります。

10年以上の懲役または1,000万円の罰金が科されます。双方をあわせて科されることもあるため、注意しましょう。

【参考】所得税法第238条

一般的な居住用マンションの売却では稀な事例ですが、リスクとして頭に入れておきましょう。

マンション売却で知っておくべき節税対策

マンション売却で売主が知っておくべき節税対策を紹介します。

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

- 特定の居住用財産の買換え特例

マンション売却は、税金以外にも多額の費用がかかります。

なるべく税金を抑えてマンションを売却する参考にしましょう。

居住用財産を譲渡した場合の3,000万円の特別控除の特例

居住しているマンションを売却する場合、所有期間に関係なく譲渡所得から3,000万円までの控除を受けられます。

簡単な例でいえば、2,000万円の譲渡所得が発生した場合にこの控除を適用すれば、所得税や住民税の納付義務がなくなります。

3,000万円特別控除の適用要件は以下のとおりです。

- 居住しているマンションを売ること

(売却時に住んでいないマンションは、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること) - 売った年とその前年及び前々年に3,000万円特別控除・特例の適用を受けていない

- 売った年とその前年及び前々年にマイホームの買い替え・交換特例の適用を受けていないこと

- 売却したマンションについて、収用等の特別控除などの他の特例を受けていないこと

- 売主と買主が親子・夫婦などの関係にないこと

あくまで、マイホームとして利用していたマンションの売却に適用される特例である点に注意しましょう。

なお3,000万円特別控除は、次の項目で解説する軽減税率と併用が可能です。

所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

売却するマンションの所有期間が10年を超える場合は、軽減税率の特例の適用を受けることが出来ます。

軽減税率の特例の適用条件は以下のとおりです。

- マンションを売却した年の1月1日時点でマイホームの所有期間が10年以上であること

- 売主と買主が親子や夫婦などの特別な関係でないこと

- 居住を辞めた日から3年後の12月31日までの売却であること

- 過去3年間に軽減税率の特例を適用していないこと

【参考】マイホームを売ったときの軽減税率の特例

この特例を適用すると、譲渡所得金額が6,000万円以下の部分は、所得税率が10%、住民税が4%で計算されます。

6,000万円を超える部分については、所得税率が15%、住民税が5%で計算されます。

また、復興特別所得税の税率は所得税率(%)×0.21で算出が可能です。

所有期間が10年超の場合、上記特例を適用しない場合は、20.315%の税率を適用しますが、軽減税率を適用すると6,000万円以下の部分の税率が14.21%となるため、かなりの節税になることがわかるでしょう。

【参考】復興特別所得税(源泉徴収関係)

| 譲渡所得 | 税率合計 | 所得税 | 復興特別所得税 | 住民税 |

| 6,000万円以下の部分 | 14.21% | 10% | 0.21% | 4% |

| 6,000万円超の部分 | 20.315% | 15% | 0.315% | 5% |

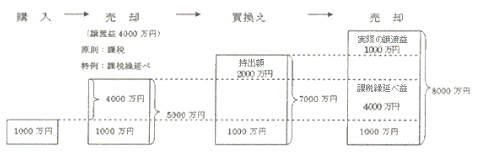

特定の居住用財産の買換え特例

居住用マンションを売却し、買い替えした際は譲渡益に対しての課税を繰り延べることが可能です。

通常は売却益が発生した年に所得税が課税されますが、この特例を適用した場合は、買い替えしたマンションを譲渡するときまで課税が繰延できます。

納税のために預貯金を崩したり、融資を受けたりする必要がなくなるため、納税額が大きくなる場合は利用も検討しましょう。

マンションの売却益を確定申告する方法

マンションの売却益を確定申告する方法を簡単に説明します。

- 自身で確定申告をおこなう

- 税理士に依頼する

通常の確定申告と異なり、マンションの売却益の確定申告は計算方法が複雑です。

確定申告の内容に漏れがないよう、しっかり準備をしておきましょう。

自身で確定申告をおこなう

確定申告の書類を用意し、自分で書面を作れる方は自身で確定申告しましょう。

手続きは最寄りの税務署または、e-taxでインターネットでもできます。

マンションの売却益を確定申告する際に必要な書類は以下の通りです。

・売却したマンションの謄本

・除票住民票

・譲渡所得の内訳書

売却したマンションの謄本は法務局で取得できます。

除票住民票は、売却したマンションが所在する自治体で取得しましょう。

譲渡所得計算証明書は、国税庁のホームページからダウンロードできます。

また、先ほど紹介した特例を適用する場合は、特例に応じて以下の書類を用意しましょう。

| 特例 | 必要書類 |

| 居住用財産を譲渡した場合の3,000万円の特別控除の特例 | 不要 |

| 所有期間10年超えの居住用財産譲渡の軽減税率 | 不要 |

| 特定の居住用財産の買い換え特例 | 購入物件の登記事項証明書+新しい住民票 |

税理士に依頼する

マンションの売却益の確定申告は、計算が複雑で必要書類も多く、初めての場合は特に税理士に依頼することをおすすめします。

一部書類の準備は必要ですが、税理士と確認しながら準備が可能です。

税理士報酬の相場は10万円程ですが、報酬は税理士によって異なるため依頼時に確認しましょう。

また、仲介を依頼した不動産会社に頼めば、不動産に強い税理士を紹介してくれる場合もあります。

まとめ

マンションの売却益には税金がかかります。マンションの引き渡しが終わっても忘れることなく、確定申告をしましょう。

税率の計算や特例の適用範囲がわからない方は、税理士に依頼する、または不動産会社のサポートを受けることをおすすめします。

マンション売却にかかる税金や節税方法、確定申告について把握し、余裕をもったマンション売却をおこなうようにしましょう。