マンションの売却益がでた際、住民税や所得税が上がるのが怖くて、売却に踏み切れない方もいるでしょう。

この記事では、ふるさと納税の概要やマンション売却後の税金対策、ふるさと納税をマンション売却後に利用する流れを解説しています。

最後まで読めば、マンション売却後も税控除を利用して、費用負担を抑えられるでしょう。

ふるさと納税の概要

マンション売却後の節税にふるさと納税が有効です。節税対策を考えるにあたり、ふるさと納税について理解しておきましょう。

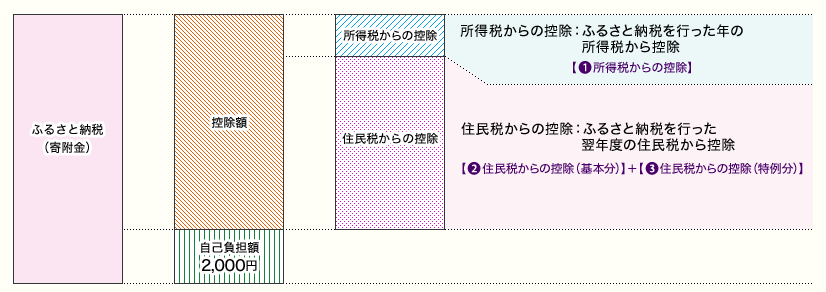

【引用】ふるさと納税のしくみ|総務省

ふるさと納税とは、任意で選択した自治体に寄附(ふるさと納税)をおこない、2,000円を超える部分について所得税・住民税から控除を受けられる仕組みです。

また納税した金額に応じて、自治体から返礼品が受け取れることも特徴となっています。

たとえば、3万円のふるさと納税をおこなった場合、自己負担額2,000円を除いた28,000円が所得税と住民税から控除される仕組みです。

ふるさと納税でマンション売却後の税金対策

ふるさと納税をマンション売却後の税金対策として利用する方法について、概要を解説します。

- マンション売却益によって住民税・所得税が上がる

- ふるさと納税で住民税・所得税の控除が利用可能

- 住宅ローン控除との併用が可能

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例が利用できない時に有効

マンション売却益が出た場合は翌年に所得税や住民税が課税されます。なるべく税金を抑えるためにも、節税の仕組みを理解しておきましょう。

マンション売却益によって住民税・所得税が上がる

マンション売却益が出ると翌年の住民税・所得税の金額が上がります。前年の所得に応じて、課税額が決定するためです。

マンション売却益に対して課税される税金を譲渡所得税といいます。

譲渡所得は以下の計算式で算出し、譲渡所得に対して一定の税率で課税される仕組みです。

譲渡所得 = マンションの最終売却金額 -(取得費 +売却時にかかった経費 )

すでにマンション経営で収入があった場合、前年のマンション経営による所得に加えて、上記の譲渡所得の合計が総所得となります。

所得が増えるので当然税金は高くなります。

ふるさと納税で住民税・所得税の控除が利用可能

ふるさと納税を利用することで住民税や所得税の控除を利用できます。

年収400万円(課税所得額170万円)の人がマンションを売却し、売却益が100万円出たとしましょう。

その場合は270万円に対して税金が課されます。

住民税は一律10%(市町村民税6%+都道府県民税4%)です。【参考】個人住民税|総務省

つまり、270万円×10%=27万円が住民税となります。

次に所得税は所得額に応じて税率が変わる累進課税が採用されているため、課税される所得金額によって税率が異なります。

国税庁「No.2260 所得税の税率」によると課税される所得金額が270万円の場合は税率は10%です。

よって、270万円×10%=27万円が所得税となります。

合計で54万円の税金支払いが発生しますが、ここでふるさと納税の控除を利用するとどうなるかシミュレーションしてみましょう。

ふるさと納税は所得額に応じて上限額が定められており、年収400万円の独身者の場合は、上限額42,000円です。

42,000円から2,000円を差し引いた額が、上記所得税から控除されることとなります。

つまり、54万円-4万円=50万円が所得税・住民税として徴収されることとなり、4万円の節税につながります。

住宅ローン控除との併用が可能

ふるさと納税は住宅ローン控除との併用が可能です。

住宅ローンを利用して住宅を購入した場合、一定の条件を満たしていれば、住宅ローンの年末残高の0.7%が控除され、還付を受けられる制度です。

住宅ローン控除の還付とふるさと納税による住民税・所得税の控除を併用することで、経済的なメリットを受けられるでしょう。

居住用財産を譲渡した場合の3,000万円の特別控除の特例が利用できない時に有効

マンション売却益がでた際に大幅に節税できる方法として、居住用財産を譲渡した場合の3,000万円の特別控除の特例があります。

マンション売却益から最大で3,000万円を控除できる制度です。大幅な節税効果が見込めます。

3,000万円控除とふるさと納税は併用できません。どちらが控除額が大きくなるかを計算したうえで、どちらを利用するか検討してください。

マンション売却後にふるさと納税を利用する流れ

マンション売却後にふるさと納税を利用する場合の流れを解説します。

- 課税譲渡所得の算出

- 譲渡所得税額の計算

- ふるさと納税の控除上限額を確認

- ふるさと納税の申請

ふるさと納税の申請方法を把握しておき、住民税や所得税控除を受けましょう。

課税譲渡所得の算出

課税譲渡所得とはマンションを売却して得た利益です。売却総額から取得費や減価償却率を差し引いて計算します。

譲渡所得 = マンションの最終売却金額 -(取得費 +売却時にかかった経費 )

取得費は、マンションの購入金額、仲介手数料、設備費などが該当しますが、取得費はマンションの減価償却費を差し引いて計算する必要があります。

※取得費が分からない場合は、マンション売却金額の5%相当額を取得費とすることができます。

減価償却費=マンションの購入代金×0.9%×償却率×経過年数(所有期間)

償却率は国税庁が発表している「主な非業務用資産の償却率|国税庁」によると、耐用年数に応じて以下の償却率が定められています。

| 建物の構造 | 耐用年数 | 償却率 |

| 鉄骨鉄筋コンクリート造又は鉄筋コンクリート造 | 70年 | 0.015 |

| れんが造、石造又はブロック造 | 57年 | 0.018 |

| 骨格材の肉厚4mm超の金属造 | 51年 | 0.02 |

| 骨格材の肉厚3mm超4mm以下の金属造 | 40年 | 0.025 |

| 骨格材の肉厚3mm以下の金属造 | 28年 | 0.036 |

| 木造又は合成樹脂造 | 33年 | 0.031 |

| 木骨モルタル造 | 30年 | 0.034 |

【引用】主な非業務用資産の償却率|国税庁

譲渡所得税額の計算

譲渡所得にかかる税額の計算をおこないますが、物件の所有期間に応じて税率が変わる点に注意しましょう。

| 所有期間 | 税率合計 | 所得税 | 復興特別所得税 | 住民税 |

| 5年以内 | 39.63% | 30% | 0.63% | 9% |

| 5年超 | 20.315% | 15% | 0.315% | 5% |

【参考】No.3211 短期譲渡所得の税額の計算・No.3208 長期譲渡所得の税額の計算(2023/4/14時点)

マンションの所有期間が5年以内の場合は短期所有、5年を超える場合は長期所有です。

所有年数は税法上では、取得日から譲渡した年の1月1日までの年数を表します。

つまり、2015年12月31日に物件を取得し、2020年12月31日に売却した場合は2020年1月1日までの所有とみなされるため、所有期間は5年以下です。

2021年1月1日まで所有していた場合は5年以上の長期所有とみなします。</注意>

所有年数によって税率が2倍程度異なるため、売却する際は所有年数も検討したうえで売却時期を決めると良いでしょう。

ふるさと納税の控除上限額を確認

譲渡所得税額の計算後にふるさと納税の控除上限額を確認しましょう。ふるさと納税の控除上限額は以下の計算式で求められます。

控除上限額 = 個人住民税所得割額 × 0.2 ÷(0.9 - 所得税の税率 × 1.021(復興特別所得税率)) +負担金 2,000円

ここでマンションの譲渡所得100万円、給与の課税対象所得が100万円として計算してみましょう。

個人住民税所得割額(200万円×10%)×0.2÷(0.9-所得税の税率10%×1.021)+負担金2,000円=4万円÷0.7979=52,131円

以上がふるさと納税の控除上限額となります。

控除上限シミュレーションは、各ふるさと納税サイトでも利用できます。計算が面倒な方は、シミュレーションを使って目安を計算しましょう。

ふるさと納税の申請

上限額を目安としてふるさと納税を申請します。ふるさと納税のサイトから返礼品を選択し、寄附をおこないましょう。

ふるさと納税をマンション売却後の控除に利用する際の注意点

ふるさと納税をマンション売却後の控除に利用する場合は、以下3つの点に注意してください。

- ワンストップ特例制度は利用不可

- 寄付金受領証明書の保管

- 売却益が出なくても確定申告

ふるさと納税した額は、確定申告時にマンション売却所得額と併せて申請しなければなりません。注意点を守って適切に控除を利用しましょう。

ワンストップ特例制度は利用不可

マンション売却後にふるさと納税の控除を受ける際は、ワンストップ特例制度を利用しないでください。

控除に必要な手続きを寄附先の自治体が代行する制度です。

確定申告の手続きにおける負担が軽くなりますが、不動産譲渡所得の申告や住宅ローン控除を申告するために確定申告は必須です。ワンストップ特例制度を利用しても、確定申告をした時点で無効となるため、再度ふるさと納税分の控除申告をしなければなりません。

そのためワンストップ特例制度は利用せず、確定申告時にふるさと納税している旨を申告しましょう。

寄付金受領証明書の保管

ふるさと納税した後に、寄附先の自治体より送られてくる寄附金受領証明書を保管しておいてください。確定申告する際に受領証明書の提出が必要となります。

売却益が出なくても確定申告

仮にマンション売却益が出なかった場合でも確定申告は必要です。譲渡損失が出た際には、売却損と所得を損益通算で計上できるため、損失が出た時こそ確定申告をしなければ余計な税金を払うこととなります。

また、売却損が出た場合は住宅ローン控除(住宅借入金等特別控除)の適用を受けることができる可能性があり、その際も必ず確定申告が必要です。

詳しくは、売却損が出た場合の住宅ローン控除(住宅借入金等特別控除)の受け方について解説している記事をご参考ください。

まとめ

マンション売却益が出た場合は所得が上がり、住民税・所得税が多くなることが予想されます。ふるさと納税の控除を受けることで住民税や所得税を抑えることが可能です。

ただし、居住用財産を譲渡した場合の3,000万円の特別控除の特例と併用はできないため、どちらが負担を軽くできるかシミュレーションしたうえで利用するか決めてください。

マンション売却益が出た場合の税負担について不安で、売却に踏み切れなかった方も、控除を受けられると聞いて安心できたでしょう。

もしもマンションを売りたいとお考えなら、まずは気軽に査定を受けてみることをおすすめします。

「イエリーチ」では、無料でいつでも何度でも不動産会社への査定依頼が可能です。物件探しや資産管理のご相談も受け付けています。ぜひお気軽にお問い合わせください。